Por | Zully Orozco – Economista e investigadora – Economista Liberal y apartidista

En cuanto empezó la crisis, los estímulos fiscales y monetarios aumentaron prácticamente en todos los países del mundo. Pese a que en principio los gobiernos buscaron mitigar el impacto de la crisis sanitaria sobre la economía, las presiones inflacionarias actuales que en consecuencia derivan de la agresiva inyección de liquidez, están forzando a los bancos centrales a subir tasas de interés. Incluso, aunque con esta medida se logre contener la inflación, los riesgos que generan poner fin al dinero barato traerán ineludibles consecuencias sobre la recuperación de las economías.

Desde la Aparición de la pandemia hasta diciembre de 2021, la expansión monetaria aumentó de un 19% a cerca de un 27% en los Estados Unidos, representando cerca del 38% del producto, mientras que en la Unión Europea el balance se elevó de un 8,3% a un 9,1% equivalente a más del 60 % del PIB anual (CEPAL, 2021). Todos estos estímulos superaron por mucho a los suministrados durante la crisis financiera de 2008, y aunque los gobiernos lo desmientan, constituyen la causa principal de la elevada inflación actual.

Sin embargo, sí los estímulos se aplicaron con agresividad desde el primer trimestre de 2020, ¿por qué no hubo inflación sino hasta mitad de 2021? La respuesta es que si la hubo, existió inflación, pero no en los precios de los productos básicos sino en los precios de los activos del mercado de valores y del mercado inmobiliario. El aumento excesivo de la expansión monetaria fue menor que la demanda por liquidez, adicionalmente, la percepción de mayor riesgo frente al deterioro de las posiciones financieras de empresas y hogares, condujo a que los bancos comerciales restringieran la oferta de crédito para proteger los balances. Así, durante 2020 y parte del año 2021, el crecimiento del crédito en Estados Unidos disminuyó en un 4% y en un 2,1% para el crédito trasfronterizo denominado en dólares (CEPAL, 2021). La inmensa cantidad de dinero inyectada sobre la economía, sencillamente, no se trasmitió a los precios de consumo de forma inmediata, sino que se orientó a beneficiar más que todo el precio de los activos financieros.

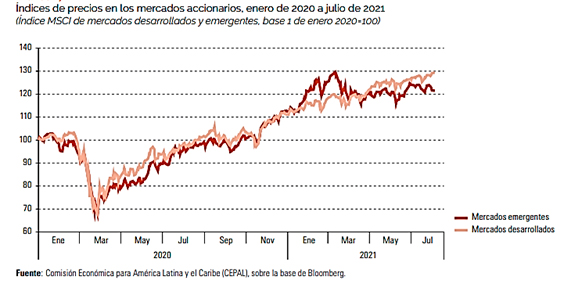

La expansión de la política monetaria, ha mantenido desde comienzos de la crisis, las valorizaciones de las acciones en permanente alza tanto en los mercados de valores emergentes como en los de las economías desarrolladas (ver gráfica).

En Estados Unidos y Reino Unido, por ejemplo, las cotizaciones en el mercado de renta variable se mantienen en sus niveles históricos, mientras que en Japón se registran máximos desde comienzos de la década de los 90´s. Asimismo, la tasa de crecimiento del precio de la vivienda en Estados Unidos cerró en un 19% para 2021. El índice nacional de precios de viviendas S&P Case-Shiller, se incrementó un 14,6% interanual en el mes abril, siendo el registro más alto en más de 30 años. Y en Alemania y España el índice del precio de la vivienda aumentó por encima del 10%.

La manipulación de las tasas de interés por parte de los bancos centrales tiene el pernicioso efecto de distorsionar el precio de los activos y elevarlos muy por encima del valor real del mercado. Sí los bancos se apresuran a llevar políticas de ajuste al alza sobre la tasa de interés para absorber el exceso de liquidez, esto podrá provocar un desplome en el precio de los mercados de valores, porque los inversionistas han estado acumulando masivamente activos no respaldados por valores fundamentales. Y aunque el banco central quiera contener la inflación poniendo fin a la expansión cuantitativa, no lo podrá hacer sin que ello produzca una caída en los mercados. ¿Cuándo los bancos centrales dejen de comprar acciones y bonos, qué inversionista desearán comprar bonos con rentabilidades negativas de gobiernos con riesgos fiscales cada vez más altos y acciones que no reflejan los beneficios corporativos reales de las empresas? Difícilmente alguien. Si cesan los estímulos, la falta de demanda en el mercado producirá una caída precipitada de los precios. Este es el principal riesgo que enfrentan los mercados financieros en 2022 ante la contracción de la política monetaria en casi todos los países del mundo.

Por otra parte, el aumento en las tasas de interés en las economías avanzadas ante el riesgo cada vez más creciente de inflación, no dejará de afectar con fuerza los mercados de las economías emergentes incluida América Latina y el Caribe, que se han estado beneficiado de la entrada masiva de inversión en cartera, como resultado de las rentabilidades artificialmente deprimidas de los bonos de las economías desarrollas, y con ello, han aumentado la excesiva expansión del gasto del gobierno. Si las rentabilidades que rinden los bonos de deuda pública de Estados Unidos se elevan repentinamente, ningún inversionista en su sano juicio preferirá mantener bonos de economías con alta volatilidad y riesgo como los que emiten los gobiernos de América Latina, cuando los bonos de Estados Unidos rinden ahora más y tienen menor riesgo.

Y como es común que suceda, los inversionistas liquidaran posiciones que intercambiarán por dólares presionando fuertemente al alza sobre el tipo de cambio. Este hecho, disparará el volumen de la deuda externa de los gobiernos y elevará las primas de riesgo, conduciendo a un encarecimiento de financiamiento para los Estados que acumula niveles insostenibles de déficit fiscal.

La expansión cuantitativa, la compra masiva de títulos de deuda pública, en fin, la manipulación del dinero por parte de los bancos centrales, han engendrado el potencial de producir enormes trastornos sobre las economías. Las políticas de expansión monetaria no han funcionado, el crédito se contrajo durante la fase recesiva y la exuberante expansión de liquidez infló las valorizaciones del mercado de valores y de vivienda y al el momento en que se eliminaron los cierres forzosos a la actividad, la inmensa masa monetaria desencadenó la inflación en los bienes de consumo que hoy experimentamos.

El temor a la caída de las bolsas y de los títulos de deuda soberana, es la razón por la cual los bancos centrales toleran actualmente tanta inflación. Ante la interrupción del flujo artificial de dinero las inversiones que perecieron rentables al inicio de la pandemia con precios que ellos mismo inflaron, dejarán de serlo y comenzarán a reflejar las valorizaciones reales de una economía con baja capacidad de crecimiento, tejido empresarial en destrucción e hiperendeudamiento. Los problemas creados por la expansión ilimitada de dinero barato son claros. El aumento de los tipos, pondrá de manifiesto los enormes errores inducidos en los mercados, contraerá el gasto agregado y en consecuencia frenarán la capacidad de recuperación de los países. Las economías se han acostumbrado a vivir por encima de sus posibilidades y las consecuencias de haber recalentado el crecimiento con estímulos más allá de lo que requería serán inevitables.

[1] CEPAL (2021) Estudio Económico de América Latina y el Caribe. Dinámica laboral y políticas de empleo para una recuperación sostenible e inclusiva más allá de la crisis del COVID-19

https://repositorio.cepal.org/bitstream/handle/11362/47192/58/S2100608_es.pdf